Berufsunfähigkeitsversicherung zahlt nicht: Das musst du wissen

So wichtig die Berufsunfähigkeitsversicherung (BU) auch ist, erst wenn es zum Schadensfall kommt, zeigt sich, was sie wirklich kann. Und zwar sehr viel, sie ersetzt dir ja dein Einkommen. Nur in einigen wenigen Fällen kann es zu Auseinandersetzungen zwischen Versicherer und Versicherungsnehmer kommen. Wie du das aber ganz einfach vermeiden kannst und – im Fall der Fälle – eine BU-Rente ausgezahlt bekommst, erfährst du hier.

Das musst du wissen:

- Der häufigste Grund für die Verweigerung von Leistungen sind fehlerhafte Angaben in der Antragsstellung.

- Auch dein Arzt gibt nicht immer alles an. Du musst also aktiv mithelfen, den Antrag korrekt auszufüllen.

- Die Klagequote gibt Anhaltspunkte über die Zahlungsmoral der Versicherer.

Bis vor 15 Jahren war die Welt noch mehr oder weniger in Ordnung. Wer erwerbsunfähig wurde, konnte sich darauf verlassen, vom Netz des Staates aufgefangen zu werden. Doch das ist längst Geschichte. Für alle, die später als 1960 geboren sind, gibt es heute nur noch dürftigen Schutz. Nur wenn du aus gesundheitlichen Gründen weniger als sechs Stunden pro Tag in irgendeinem Job arbeiten kannst, hast du Chancen auf ein bisschen Geld vom Staat. Und das reicht bei weitem nicht aus. Eine private Berufsunfähigkeitsversicherung (BU) ist also unbedingt notwendig. Sie muss dir Geld in Form einer regelmäßigen Rente auszahlen, wenn es hart auf hart kommt. In manchen Fällen kann es dennoch sein, dass du feststellst: Die BU zahlt nicht. Woran kann das liegen?

Die Berufsunfähigkeitsversicherung zahlt nicht: Warum eigentlich nicht?

Im Jahr 2014 wurden insgesamt 14.000 Fälle von Berufsunfähigkeit nicht anerkannt, demgegenüber stehen 40.000 anerkannte Fälle. Das sagt nicht irgendwer, sondern der “Gesamtverband der Deutschen Versicherungswirtschaft”. Über drei von vier Anträgen auf Berufsunfähigkeit werden von den Versicherungen bewilligt – eine gute Quote. Sie zeigt, dass die Versicherer sich ihrer Verantwortung stellen und den Großteil der Leistungsanträge bewilligen. Es kommt also nur bei einem Viertel aller Anträge zu Problemen, eine BU-Rente ausgezahlt zu bekommen. Wann zahlt die Berufsunfähigkeitsversicherung nicht? In der Hälfte aller Fälle liegt es einfach daran, dass keine echte Berufsunfähigkeit vorliegt – der Antragsteller ist also noch fit genug, um seinem Beruf zu mehr als 50 % nachzugehen. Zweithäufigster Grund ist ein Rücktritt oder eine Anfechtung des Vertrages durch die Versicherung (Franke und Bornberg 2016). Und auch das hat gute Gründe, die auf den jeweiligen Versicherungsantrag zurückgehen.

Wenn du eine BU-Rente beantragst, guckt sich der Versicherer deinen Versicherungsvertrag natürlich genau an und prüft alle Angaben, die du gemacht hast. Du unterliegst ja einer “vorvertraglichen Anzeigepflicht” und musst im Antrag alle Fragen wahrheitsgemäß beantworten. Wenn diese Angaben jedoch unwahr oder unvollständig waren, kann der Versicherer später vom Vertrag zurücktreten und dir Leistungen verweigern.

Auch wenn du wegen Berufsunfähigkeit bereits eine Rente von deinem Versicherer ausgezahlt bekommst, dass dieser irgendwann die Zahlungen einstellt. Das passiert, wenn keine Berufsunfähigkeit mehr vorliegt oder sich die Voraussetzungen verändert haben.

Wie kommen falsche Angaben im Antrag zustande?

Die drei häufigsten Gründe für fehlerhafte Anträge sind:

- Wenn du bestimmte Vorerkrankungen nicht für wichtig hältst und sie deswegen bei der Gesundheitsprüfung im Antrag nicht angibst, kann es später zu Problemen kommen. Denn der Versicherer versucht dann womöglich, einen Zusammenhang zwischen deinen fehlenden Angaben im Antrag und der Berufsunfähigkeit herzustellen. Ob das gelingt oder nicht, entscheiden im Zweifelsfall Gerichte. Sollte das Gericht dem Versicherer recht geben, bekommst du keine BU-Rente.

- Wenn du vergisst, Krankheiten im Antrag anzugeben. Sowohl Gerichte als auch Versicherer gehen in diesem Fall nämlich von arglistiger Täuschung aus. Erst 10 Jahre nach Versicherungsbeginn ist die Gefahr der arglistigen Täuschung gebannt.

- Wenn der Vertrag mit einem Vermittler aufgenommen wird, solltest du genau darauf achten, welche Angaben er für dich bei den Gesundheitsfragen macht. Ein guter Vermittler führt alles wahrheitsgemäß auf und berät dich entsprechend. Leider gibt es aber auch solche, die dir empfehlen, das eine oder andere “Wehwehchen” nicht anzugeben, weil es ja “nicht so wild” sei. Das kann dann später zu einem großen Problem für dich werden, wenn es heißt: Die Berufsunfähigkeitsversicherung zahlt nicht.

Ganz wichtig: Sprich mit deinem Arzt!

Kann es sein, dass dein Arzt mehr über dich weiß als du selbst? Ja, das ist durchaus möglich. Er kann nämlich beispielsweise einen etwas erhöhten Blutdruck oder eine leichte Stoffwechselstörung in seinen Akten notieren. Wenn er keinen akuten Behandlungsbedarf sieht, sagt er dir das aber nicht unbedingt. Wirst du nun aber später berufsunfähig, hat deine BU-Versicherung das Recht, sämtliche Daten deines Arztes einzusehen. Stößt sie dabei auf Vorerkrankungen, die im Antrag nicht genannt wurden, kann sie dir die Zahlung der BU-Rente verweigern. Auch hier gilt also: Kleinigkeiten gibt es nicht. Selbst wenn eine Erkrankung nicht mit deiner Berufsunfähigkeit zusammenhängt, könnte der Versicherer sich weigern, Zahlungen zu bewilligen. Daher gilt: Immer alles angeben!

Psychische Erkrankungen sind die häufigste Ursache für Berufsunfähigkeit. Hast du also einmal mit psychischen Problemen zu kämpfen gehabt, zum Beispiel eine Psychotherapie (auch nur eine Stunde) besucht, muss dies unbedingt bei Antragstellung angegeben werden. Das kann dann leider dazu führen, dass Versicherer dich ablehnen oder dir nur eine BU anbieten, bei der psychische Erkrankungen als Grund der Berufsunfähigkeit ausgeschlossen sind.

Die Berufsunfähigkeitsversicherung zahlt nicht – kann ich klagen?

Die BU zahlt nicht, obwohl dir die Rente wirklich zusteht? In dem Fall hast du die Möglichkeit, die Versicherung vor Gericht zu verklagen, so dass sie dir die Leistungen auszahlen muss. Wie oft das bei einem Versicherer der Fall ist, entnimmst du der Prozessquote, oder auch Klagequote genannt. Sie gibt an, wie viele Gerichtsprozesse der Versicherer verloren hat pro abgelehnten Leistungsanträgen. Je höher also die Klagequote ist, desto größer die Gefahr, dass du im Leistungsfall nichts bekommst oder mit einem langen Klageweg leben musst. Diese Quote kann sich jedoch recht schnell ändern und ist daher nur bedingt aussagekräftig.

In unserem Artikel “Prozessquote BU” haben wir dir eine Liste vorbereitet, die die 10 Versicherer mit den niedrigsten Klagequoten nennt. Bei denen kannst du also davon ausgehen, dass sie sich nicht großartig zieren, wenn du wirklich mal berufsunfähig werden solltest.

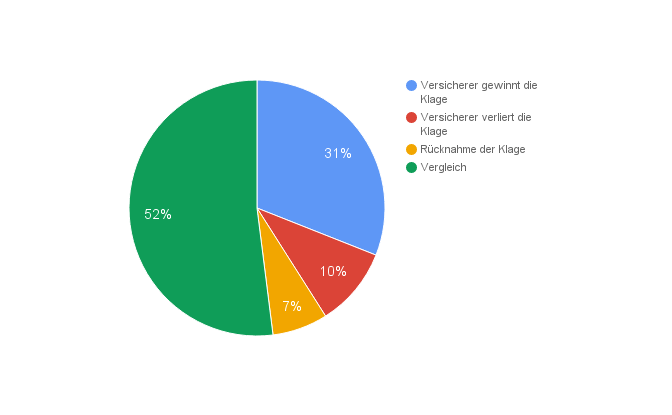

Wie Klagen meistens ausgehen

Wenn sich Versicherer und Versicherungsnehmer vor Gericht treffen, kommt es in der Hälfte der Fälle zu einem Vergleich, das heißt, sie einigen sich ohne Gerichtsurteil. Das hat die Agentur Morgen & Morgen 2011 herausgefunden. Bei knapp einem Drittel gewinnt der Versicherer die Klage gegen den Versicherungsnehmer, das heißt, die Versicherung war in diesem Fällen im Recht. Sie musste dann keine Berufsunfähigkeitsrente an den Versicherten auszahlen, zum Beispiel wegen fehlerhafter Angaben oder weil der Versicherungsnehmer gar nicht berufsunfähig war. Oft sind Anträge auf Auszahlung der BU-Rente also wirklich unbegründet.

Sicher ist sicher: die zusätzliche Rechtsschutzversicherung

Klar, nichts im Leben ist sicher. Aber du kannst zumindest den Sicherheitsfaktor erhöhen. Um im Falle des Falles nicht alleine dazustehen, ist es sinnvoll, zusätzlich zur BU-Versicherung eine Rechtsschutzversicherung abzuschließen. Stell dir vor, die Berufsunfähigkeitsversicherung zahlt nicht, obwohl du tatsächlich ein Recht auf die Rente hast. Das kommt zwar nur selten vor, ist in Einzelfällen aber dennoch möglich. Dann reichst du eine Klage gegen die Versicherung ein – und wenn du den Prozess verlierst, musst du für die Prozesskosten aufkommen.

Mit der hast du jedoch einen starken Partner an deiner Seite, der die anfallenden Beratungs- und Prozesskosten übernimmt, wenn es zu einem Streitfall kommen sollte. Auch die Stiftung Warentest empfiehlt, als Ergänzung zur BU eine Rechtsschutzversicherung abzuschließen. Übrigens, genau wie die BU solltest du auch deine Rechtsschutzversicherung so früh wie möglich abschließen.

Worauf du schon beim Antrag achten musst

Falls du berufsunfähig wirst und deshalb eine BU-Rente beantragst, prüft der Versicherer deinen Antrag natürlich sehr sorgfältig. Immerhin soll er dir ja jahrelang monatlich Geld zahlen, da sollten schon alle deine Angaben stimmen. Vor der Situation “Die Berufsunfähigkeitsversicherung zahlt nicht!” kannst du dich schützen, indem du einfach auf Folgendes bei der Antragstellung achtest:

- Lass dir von deinem Arzt eine genau Aufstellung anfertigen. Sie soll zeigen, welche ambulanten Behandlungen du in den letzten fünf Jahren und welche stationären Aufenthalte (also z.B. im Krankenhaus) du in den letzten 10 Jahren hattest.

- Wenn ein Vermittler mit dir zusammen den Antrag ausfüllt, achte darauf, dass er keine Vorerkrankung als “unwichtig” einstuft. Bestehe also darauf, dass jede Vorerkrankung aufgenommen wird.

- Wenn alles ausgefüllt ist, lass dir unbedingt ein Exemplar aushändigen und prüfe sämtliche Angaben noch einmal. Doppelt hält eben einfach besser.

- Auch bei Online-Antragsverfahren – wie der Berufsunfähigkeitsversicherung Getsurance Job – solltest du alle Antragsfragen wahrheitsgemäß beantworten.

Wie gesagt: Wenn es im Antrag Fehler gibt, dann findet der Versicherer sie auch, zumindest wenn er beginnt, danach zu suchen. Du kannst aber schon im Vorfeld dafür sorgen, dass es gar nicht erst zu einer gerichtlichen Auseinandersetzung mit dem Versicherer kommt. Die folgenden Punkte sollten grundsätzlich in einer Berufsunfähigkeitsversicherung enthalten und Bestandteil deines Vertragschecks sein:

| Zahlungen | Der Versicherer sollte bereits Leistungen auszahlen, wenn du ein halbes Jahr berufsunfähig bist. |

| Rückwirkung | Die BU-Versicherung sollte auch rückwirkend zahlen, möglichst bis zu drei Jahre. |

| Prozentuale Berufsunfähigkeit | Eine gute BU zahlt bereits, wenn du zu 50 Prozent berufsunfähig bist. |

| Verzicht auf abstrakte Verweisung | Der Versicherer sollte keine Klausel im Antrag stehen haben, nach der du auch in einem anderen als deinem letzten Beruf arbeiten kannst (das gibt es nur noch sehr selten, achte aber dennoch darauf). |

| Nachversicherungsgarantie | Du solltest auch nachträglich die Chance haben, deine BU-Rente ohne erneute Gesundheitsprüfung zu erhöhen. Eine Nachversicherungsgarantie sichert dir das zu. |

Fazit: Sorgfalt ist das A und O beim Abschluss einer Berufsunfähigkeitsversicherung. Wenn du auf alle Punkte achtest, die wir hier geschildert haben, zahlt deine Versicherung im Fall der Fälle auch. Du erhältst dann monatlich eine BU-Rente, die dein Einkommen ersetzt.

Häufige Fragen

-

Ist die Berufsunfähigkeitsversicherung sinnvoll für alle?

Ein ganz klares Ja, eine Berufsunfähigkeitsversicherung ist sinnvoll. Da die gesetzliche Berufsunfähigkeitsrente faktisch nicht mehr existiert, ist eine private Versicherung für Berufsunfähigkeit quasi Pflicht. Man kann sagen, dass es die gesetzliche Berufsunfähigkeit gar nicht mehr gibt, der Staat zahlt dir nur etwas, wenn du “erwerbsgemindert” bist und dann dementsprechend wenig. Du stehst also selbst in der Verantwortung, etwas zu tun. -

Reicht meine Unfallversicherung oder Krankenversicherung nicht aus?

Nein, denn sie haben andere Aufgaben. Die Krankenversicherung zahlt Behandlungskosten und Krankengeld, wenn du krank wirst. Die Unfallversicherung, wenn dir aufgrund eines Unfalls etwas passiert. Im Falle des Verlustes deiner Arbeitskraft sind beide jedoch keine angemessene Absicherung. -

Was ist eine Risikovoranfrage?

Eine ausgesprochen gute Sache. Nehmen wir mal an, du stellst bei zwei oder drei Versicherern einen Antrag auf eine BU. Dann werden sämtliche deiner Anfragen gespeichert. Das hat unangenehme Auswirkungen, denn mit jedem Antrag sinkt die Wahrscheinlichkeit, dass du angenommen wirst. Bei einer Risikovoranfrage werden deine Daten nicht gespeichert und haben deshalb auch keinen Einfluss auf die Bewertung durch die Versicherer. Bei Getsurance Job musst du keine gesonderte Risikovoranfrage stellen, da du dort die Risikoprüfung vornehmen kannst, ohne persönliche Daten anzugeben. -

Was ist ein Modellkunde?

Das kannst du dir wie einen Katalog unterschiedlicher Kunden-Profile vorstellen. Modellkunden sind typische, fiktive Kunden, die z.B. von der Stiftung Warentest herangezogen werden, um Beispiel-Beiträge zu berechnen. Viele Versicherer hingegen arbeiten mit sogenannten Berufsgruppen. Für sie sind Kunden eben in erster Linie potenzielle Risiken. Ein Azubi stellt aber ein anderes Risiko dar als ein Tauchlehrer, ein Beamter ein anderes als ein Dachdecker. Zahlreiche Berufe sind also in Berufsgruppen eingeteilt, die mit unterschiedlichen Risikoeinstufungen verbunden sind. -

Meine Berufsunfähigkeitsversicherung zahlt nicht: Wo liegen die Ursachen?

Die Ursachen liegen normalerweise in der Antragstellung. Wenn Versicherer Leistungen zahlen sollen, kommt es zu vermehrten Nachfragen. Sie wollen natürlich wissen, wie krank du wirklich bist und welche Erkrankungen du schon vorher hattest und fordern ggf. Gutachten an. Wenn du bei der Beantragung einer Berufsunfähigkeitsversicherung aber alles wahrheitsgemäßg ausgefüllt hast, wirst du kein Problem haben. Solltest du dann wirklich berufsunfähig werden, zahlt dir der Versicherer auch eine BU-Rente. -

Berufsunfähigkeitsversicherung und Gesundheitszustand: Wann bekomme ich keine BU?

Das lässt sich pauschal nicht sagen. Es gibt Versicherer, die kulanter sind, andere urteilen sehr viel strenger. Allerdings gilt für die Berufsunfähigkeitsversicherung: Probleme tauchen immer am ehesten auf, wenn du Vorerkrankungen mitbringst. Die “Flinte ins Korn werfen” musst du aber nicht sofort, wenn du zum Beispiel in einem Forum liest, dass deine Erkrankung zur Ablehnung führt. Denn das muss bei deinem Antrag nicht ebenso sein. -

Welcher Zusammenhang besteht zwischen den Vorerkrankungen und dem Schadensfall?

Für die Berufsunfähigkeitsversicherung ist der Schadensfall ein Grund, sehr aktiv zu werden. Das ist im Prinzip erstmal in Ordnung, denn sie muss schließlich prüfen, ob die Berufsunfähigkeitsversicherung die Leistung auszahlen kann. So lange du keine Vorerkrankungen verschwiegen hast, kannst du der Prüfung recht gelassen entgegen sehen. Wer den Antrag gewissenhaft ausfüllt, hat im Leistungsfall nichts zu befürchten. -

Ist die BU-Versicherung steuerlich absetzbar?

Grundsätzlich ja. Du kannst sie in der Steuererklärung als Sonderausgaben bzw. Vorsorgeaufwendungen angeben. Ob die steuerliche Absetzbarkeit in deinem konkreten Fall möglich ist, hängt von unterschiedlichen Faktoren ab, beispielsweise ob du verheiratet bist oder wie du deine Freibeträge bisher genutzt hast.