Prozessquote BU – Diese zehn Versicherer streiten am wenigsten

Wenn du deinen Beruf wegen eines Unfalls oder einer Krankheit plötzlich nicht mehr ausüben kannst, stehst du ohne Einkommen da. Wie finanzierst du dann deinen Lebensunterhalt? Hier ist eine Berufsunfähigkeitsversicherung (BU) der beste Schutz; sie muss aber sorgfältig ausgewählt werden. Wie gut die Zahlungsmoral deiner Versicherung im Fall der Fälle ist, darüber gibt dir die “Prozessquote BU” Auskunft. Sie ist ein Faktor von vielen bei der Auswahl deines Versicherers. In diesem Artikel erkläre ich dir die Prozessquote BU und nennen dir die Top Ten der zahlungsfreudigsten Versicherer.

Das musst du wissen:

- Die Prozessquote Berufsunfähigkeitsversicherung (auch: Klagequote BU genannt) zeigt, wie zahlungsfreudig die Versicherungen sind.

- Die Klagequote BU wird nach zwei unterschiedlichen Methoden berechnet – nicht immer sind die gleichen Versicherungen vorn.

- Bei der Auswahl der richtigen Berufsunfähigkeitsversicherung kommt es auf viele Faktoren an, nicht nur auf die Prozessquote BU. Bei manchen, jungen Versicherungen gibt es nämlich noch keine Prozessquote.

Sei es, wenn der Maler vom Gerüst fällt oder der Sportstudent sich beim Mountainbiken das Knie zertrümmert – beide können ihren Beruf dann wohl nicht mehr ausüben. Falls du irgendwann einen Unfall hast oder so schwer erkranken solltest, dass du nicht mehr arbeiten kannst, bist du berufsunfähig. In so einem Fall hast du kein Einkommen mehr, musst aber trotzdem deinen Lebensunterhalt weiter bestreiten. Nur von welchem Geld? Die Erwerbsminderungsrente, die der Staat dir dann zahlt, ist leider sehr gering – im Schnitt 735 Euro im Monat (2015). Besser ist, wenn du dann privat vorgesorgt hast, zum Beispiel mit einer Berufsunfähigkeitsversicherung (BU). Die zahlt dir nämlich einen monatlichen Einkommensersatz, die sog. Berufsunfähigkeitsrente, wenn du nicht mehr arbeiten kannst, z.B. 1.000 Euro.

Prozessquote BU ist ein Faktor bei der Wahl der richtigen Berufsunfähigkeitsversicherung

Eine Berufsunfähigkeitsversicherung ist also eine wichtige Sache. Sie sichert dich für den Fall ab, dass du nicht mehr arbeiten kannst. Das passiert übrigens fast jedem Vierten in Deutschland. Wenn das passiert, bist du mit einer Berufsunfähigkeitsversicherung gut aufgehoben. Entscheidest du dich dafür, eine BU abzuschließen, solltest du verschiedene Faktoren für die richtige Versicherung beachten. Wichtige Kriterien sind u.a.:

- der Verzicht auf die abstrakte Verweisung (damit könnte der Versicherer dich auf einen anderen Beruf verweisen, den du theoretisch noch ausführen könntest)

- die Nachversicherungsgarantie (damit kannst du deine BU-Rente nachträglich ohne Gesundheitsprüfung erhöhen)

- wenn es eine Nachversicherungsgarantie gibt, dann sollte ein Top-Versicherer darauf verzichten, deinen dann ausgeübten Beruf noch einmal gesondert zu prüfen

- eine eingebaute Dynamik (damit erhöht sich dein Beitrag regelmäßig um einen bestimmten Prozentsatz, womit auch die BU-Rente steigt, um der Inflation in der Zukunft vorzubeugen)

Was für Merkmale deine Versicherung genau anbietet, kannst du in den Versicherungsbedingungen deines Vertrags nachlesen. Auch die Stiftung Warentest und Finanztest weisen darauf hin, wie wichtig es ist, die Versicherungsbedingungen seiner Versicherung zu kennen. Gerade bei einer Berufsunfähigkeitsversicherung sind diese neben den reinen Kosten wichtig, denn die Bedingungen bleiben auch über Jahrzehnte gültig. Und du kannst sie auch einklagen.

Bei den Kriterien für die richtige Versicherung ist oft auch von der Prozessquote der Berufsunfähigkeitsversicherung die Rede, die auch “Klagequote BU” genannt wird und nicht mit der Leistungsquote zu verwechseln ist. In diesem Artikel erkläre ich dir mehr zu der Prozessquote BU.

Was ist die Prozessquote BU?

Du fragst dich jetzt wahrscheinlich, was die Klagequote BU eigentlich aussagt und wie sie berechnet wird. Dazu gibt es zwei verschiedene Quellen: Der Branchendienst “Map Report” errechnet die Prozessquote BU als das Verhältnis der geführten Gerichtsprozesse eines Versicherers zu den Leistungsfällen (oder auch: BU-Schäden). Je höher die Klagequote, desto geringer ist also die Leistungsbereitschaft des Versicherers, eine BU-Rente zu zahlen. Zum zweiten gibt es auch eine Prozessquote BU, die vom Analysehaus Morgen & Morgen errechnet wird. Dabei wird die Anzahl der vom Versicherer verlorenen Prozesse ins Verhältnis zu den vom Versicherer abgelehnten Leistungsfällen gesetzt. Auch hier gilt wieder: Je niedriger die Prozessquote, desto höher ist die Zahlungsbereitschaft des BU-Versicherers. Beide Verfahren haben ihr Für und Wider. Der Map-Report erfasst mehr Verfahren, Morgen & Morgen erfasst die besonders heiklen Verfahren. Und beide erfassen eben nur die Verfahren, die auch per Gerichtsurteil entschieden werden. Die meisten Streitigkeiten um BU-Zahlungen werden aber schon vor einem Prozess in einem Vergleich entschieden.

Diese beiden unterschiedlich berechneten Prozessquoten können zum Teil voneinander abweichende Ergebnisse zutage führen und gleichen sich nicht. In meiner Top Ten der BUs mit den niedrigsten Prozessquoten greife ich auf die Daten von Morgen & Morgen zurück. Beachte aber, dass diese Zahl immer nur eine Momentaufnahme (07/2016) ist; die Daten ändern sich regelmäßig. Dann sind eventuell auch Versicherer wie Aachen Münchener, HUK Coburg, Barmenia, Generali, Europa, Volkswohl Bund, Debeka, DEVK oder R+V, die es jetzt nicht in die Top Ten geschafft haben, wieder ganz schnell oben mit dabei.

Top-Ten der Berufsunfähigkeitsversicherungen mit der niedrigsten Prozessquote:

Platz 10: Alte Leipziger – 1,49%

Die Alte Leipziger hat eine Klagequote BU von 1,49%. Was sagt uns diese Zahl? Im Zeitraum der letzten Messung von Morgen & Morgen musste ein Versicherter seine BU in Anspruch nehmen. Die Alte Leipziger hat wie alle Versicherungen natürlich geprüft, ob der Anspruch zu Recht besteht. In 98,51 Prozent der Fälle kam sie dann mit dem Versicherten überein, so dass dieser nicht gegen die Alte Leipziger klagte, um nicht gewährte Zahlungen zu erwirken. Das ist ein guter Wert. Konkurrenten wie Ergo, Nürnberger, die Hannoversche oder Züricher schaffen es derzeit nicht in diese Liga. Sie haben im Schnitt eine Klagequote BU von 3%.

Wie hoch sollte die BU-Rente sein?

Bist du Berufsanfänger? Zimmer in der WG, Fahrrad, ein paar Klamotten. Na, dann ist dein Lebensunterhalt im Monat wahrscheinlich ziemlich niedrig. Daraus solltest du aber nicht den Schluss ziehen, dass du mit wenigen hundert Euro pro Monat bis ans Lebensende auskommst. Leider denken viele Menschen so und haben viel zu niedrige BU-Renten. Die Verbraucherzentrale Nordrhein-Westfalen hat das mal untersucht: 43 Prozent aller Menschen mit einer BU sind nur unzureichend abgesichert. Da nützt es dann auch nichts, wenn der Versicherer eine niedrige Prozessquote hat. Die von dir versicherte Berufsunfähigkeitsrente muss für alle deine Ausgaben reichen. Auch deine anderen Versicherungen und die Altersvorsorge müssen daraus womöglich jahrzehntelang finanziert werden – und billiger werden diese auch nicht. Meine Faustformel: Versichere 50% oder mehr deines Nettoeinkommens, mindestens aber 1.000 Euro. Bei Getsurance Job kannst du bis zu 80% deines Nettoeinkommens versichern.

Platz 9: AXA – 1,46%

Die AXA hat eine Prozessquote BU von 1,49%, sie ist also rund doppelt so zahlungsfreudig wie der Durchschnitt der Berufsunfähigkeitsversicherer.

Wie aussagekräftig ist die Klagequote BU?

Diese Kennzahl ist leider nur bedingt aussagekräftig. Wie die Versicherungen in der Vergangenheit gezahlt haben, das sagt noch lange nichts darüber hinaus, wie es in 20 oder 30 Jahren aussieht. Vielleicht willst du aber gerade dann die Berufsunfähigkeitsversicherung in Anspruch nehmen. Wichtig ist also, dass du beim Berufsunfähigkeitsversicherung-Test weißt: Die Prozessquote BU ist nicht die alleinseligmachende Wahrheit.

Platz 8: HDI – 1,45 %

1,45 Prozent – der Versicherer HDI ist also ein ganz klein bisschen zahlungsfreudiger als die AXA. Zumindest wenn man den Analysten von Morgen & Morgen glauben möchte. Denn, wie schon erwähnt, gibt es noch eine andere Analyse vom Brancheninformationsdienst Map Report.

Platz 7: Allianz – 1,21%

Die Allianz hat eine Prozessquote BU von 1,21% und landet damit auf Platz 7. Wie andere Versicherer auch zeigt die Allianz damit Transparenz, weil sie ihre Daten offen legt. Die Versicherungsgesellschaften sind nämlich nicht gesetzlich gezwungen, ihre Daten zu veröffentlichen. Darum sind die Analysten darauf angewiesen, diese Daten von den Versicherungsunternehmen freiwillig zu erhalten.

Das Rating im Berufsunfähigkeitsversicherungs-Vergleich

Neben Morgen & Morgen gibt es eine weitere große Versicherungs-Ratingagentur: Franke & Bornberg. Beide Analysten messen und vergleichen noch viel mehr Leistungsdaten als nur die Prozessquote BU bei den Berufsunfähigkeitsversicherungen. In ihren Statistiken werden ganz genau alle Bedingungen erfasst, die in den Tarifen der Berufsunfähigkeitsversicherung festgeschrieben sind. Und dann werden diese Bedingungen nach objektiven Kategorien miteinander verglichen. Bei der Auswahl einer richtigen BU solltest du also darauf achten, dass dein Tarif in den Ratings gut abgeschnitten hat.

Platz 6: Gothaer – 1,17 %

Die Gothaer Versicherung schneidet noch einmal etwas besser ab als die Allianz, sie hat eine Klagequote BU von 1,17%.

Aber du weißt ja jetzt schon: Die Prozessquote ist nicht alles bei der Wahl der richtigen Berufsunfähigkeitsversicherung. Allerdings musst du erstmal bei der BU aufgenommen werden; dies hängt nämlich unter anderem von deinem Beruf, deinem Alter und deinem Gesundheitszustand ab. Menschen in kaufmännischen Berufen haben es leichter, eine günstige BU zu erhalten als Maurer oder Dachdecker, die körperlich viel arbeiten und Gefahren auf Baustellen ausgesetzt sind. Letztere müssen mitunter viel Geld für eine Berufsunfähigkeitsversicherung der traditionellen Versicherer zahlen. Außer bei der BU Getsurance Job – diese ermöglicht es durch ihre drei Leistungspakete nämlich auch körperlich Tätigen sich preiswert abzusichern.

Wenn du trotz niedriger Prozessquote trotzdem einmal wegen Streitfällen bei der Berufsunfähigkeitsversicherung gegen deine Versicherung klagen solltest, dann ist eine Rechtsschutzversicherung ein Segen. Die deckt die Anwalts- und Gerichtskosten ab. Du kommst also risikoloser zu deiner Berufsunfähigkeitsrente oder zumindest zu einem Vergleich mit der Versicherung.

Platz 5: Continentale – 0,99 %

Und Platz 5 geht an – die Continentale mit 0,99%! Ein guter Wert für die Klagequote BU. Aber kann mir das nicht egal sein? Ich fühle mich doch super gesund und habe auch keinen Beruf, bei dem ich damit rechnen muss, ganz schnell krank zu werden. Dann brauche ich auch keine BU. Täusch dich nicht: Fast jeder vierte Deutsche erreicht den regulären Rentenbeginn nicht. Das hat die Deutsche Rentenversicherung herausgefunden. Ob Hausmann oder Beamter, ob Selbstständiger oder Berufsanfänger – praktisch für jeden Erwerbstätigen ist eine Berufsunfähigkeitsversicherung sinnvoll, wenn er nicht auf sein Einkommen verzichten kann. Studenten, Azubis? Kann nicht schaden, wenn sich auch die schon mal aktiv auf die Suche nach der besten Berufsunfähigkeitsversicherung machen. Die Berufsunfähigkeitsversicherung-Kosten sind nämlich bei Studenten und Berufsanfängern besonders gering. Bei der Auswahl der richtigen BU hilft die Berufsunfähigkeitsversicherung-Klagequote dabei – selbst, wenn es noch nicht um Details wie Prozesskosten+Steuer geht. Dazu weiter unten mehr.

Platz 4: Stuttgarter – 0,79%

Die Stuttgarter Versicherung hat eine Prozessquote BU von 0,79% und steht also selten vor Gericht, zumindest nach der aktuellen Erhebung von Morgen & Morgen.

Platz 3: Swiss Life – 0,16%

Die Swiss Life landet als BU Versicherung auf dem Treppchen, sie hat eine Klagequote BU von nur 0,16% – Bronzemedaille!

Was ist eigentlich genau Berufsunfähigkeit?

- Sie bezieht sich immer auf den zuletzt ausgeübten Beruf.

- Du bist so krank oder körperlich eingeschränkt, dass du diesen Beruf zu mindestens 50 Prozent nicht mehr ausüben kannst. Dies muss durch ein ärztliches Gutachten festgestellt werden.

- Du darfst die Berufsunfähigkeit nicht mutwillig selbst herbeiführen – zum Beispiel, indem du dir deine Finger abhackst, damit du nicht mehr ins Büro gehen musst. Solche Tricks befördern dich ins Aus.

- Wenn deine Berufsunfähigkeit festgestellt ist, dann bekommst du deine BU-Rente – und zwar so viel, wie du bei Vertragsschluss abgemacht hast. Was du vorher real in deinem Beruf verdient hast, ist beim BU-Schutz gleichgültig.

Platz 1+2: Dialog – 0,00% und die Bayerische – 0,00%

Kein Grund zur Klage: Die beiden Testsieger mit der denkbar niedrigsten Klagequote BU sind Dialog und die Bayerische. 0,00 Prozent Prozessquote – besser geht’s in Sachen Prozesse+Verhältnis nicht.

Damit sind wir aber noch mal beim Kernsatz dieses Artikels: Dieser Prozessquote-BU-Test ist ein gutes Zeichen – aber nur nach der Klagequote BU sollte niemand eine Berufsunfähigkeitsversicherung auswählen. Der Blick auf andere Kriterien und in die Versicherungsbedingungen ist Pflicht. Ganz wichtig also: Mach dich auf die Suche nach den besten Versicherungsbedingungen. Denn wenn diese günstig sind, kommt es gar nicht erst zur Klage gegen die Berufsunfähigkeitsversicherung.

Warum zahlen Versicherer manchmal nicht?

Wenn du nun denkst, dass die Prozessquote BU darauf hindeutet, dass Versicherer im Leistungsfall oft nicht zahlen, liegst du falsch. Denn Fakt ist: Drei von vier Anträgen auf Berufsunfähigkeit werden von den Versicherungen bewilligt. Das zeigt, dass die Versicherer sich ihrer Verantwortung stellen und den Großteil der Leistungsanträge bewilligen. Nur manchmal wird ein Antrag auf BU-Rente abgelehnt, aber das liegt nicht an der Willkürlichkeit des Versicherers. In der folgenden Grafik siehst du, was die Ablehnungsgründe sind.

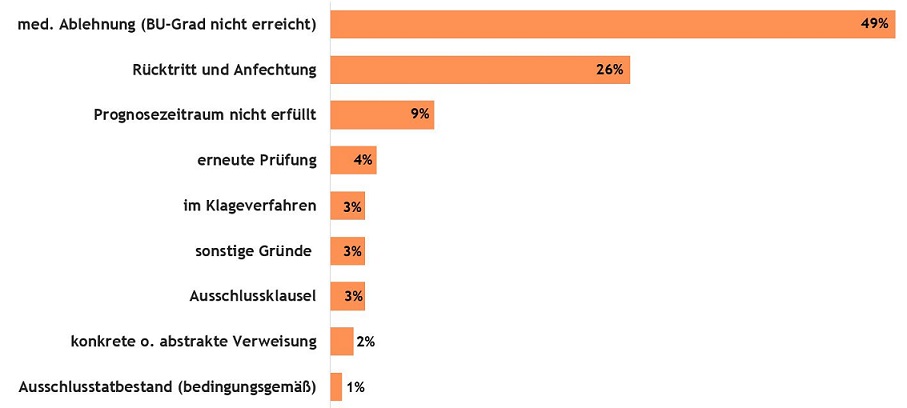

Ablehnungsgründe von BU-Renten

In der Hälfte der Ablehnungen ist der BU-Grad nicht erreicht, das heißt, der Versicherte ist nicht berufsunfähig. Aus medizinischer Sicht kann er also noch zu mind. 50% arbeiten. Dann bekommt er natürlich auch keine BU-Rente von seiner Versicherung ausbezahlt. In 26% der Fälle kommt es zu Anfechtungen und Rücktritten aufgrund einer Verletzung der vorvertraglichen Anzeigepflicht. Damit ist gemeint, dass der Versicherte falsche oder unvollständige Angaben bei der Gesundheitsprüfung gemacht hat. Bei 9% ist der Prognosezeitraum nicht erfüllt. Der Prognosezeitraum ist die Zeitspanne, in der die gesundheitlichen Beeinträchtigungen voraussichtlich mindestens bestehen müssen; in den meisten Fällen sind das 6 Monate. In diesen 9% der Fälle ist der Versicherte also nicht lange genug dauerhaft berufsunfähig. Interessant ist: Nur 3% aller abgelehnten BU-Anträge befinden sich zum Untersuchungszeitraum im Klageverfahren – ein sehr geringer Teil also.

Abschließend sei also gesagt: Die Prozessquote BU ist ein wichtiger Indikator für einen guten Versicherer, aber eben auch nur einer von vielen. Nur basierend auf der Klagequote BU solltest du deine Versicherung daher nicht auswählen.

Häufige Fragen

-

Was ist eine Berufsunfähigkeitsversicherung?

Ein Schutz gegen den Fall, dass du deinen Beruf nicht mehr ausüben kannst. Die BU ist eine sehr wichtige private Versicherung, die deine Arbeitskraft absichert. Solltest du irgendwann nicht mehr arbeiten können, unterstützt dich der Staat nur unter bestimmten Umständen mit der Erwerbsminderungsrente. Diese gibt es allerdings nur, wenn du in gar keinem Beruf mehr arbeiten kannst; zudem ist sie so gering, dass du deinen alten Lebensstandard damit nicht aufrecht erhalten kannst (durchschnittlich 735€ in 2015). Daher macht eine Berufsunfähigkeitsversicherung Sinn. Bei der BU bekommst du bei Berufsunfähigkeit eine vorher vereinbarte Rente, z.B. 1000 Euro im Monat. -

Wer zahlt bei Berufsunfähigkeit?

Wenn du alle Angaben zu deiner Gesundheit und deinem Beruf im Versicherungsantrag ordnungsgemäß gemacht hast, dann zahlt die Berufsunfähigkeitsversicherung auch. Und nur sehr selten kommt es zu einem Gerichtsprozess, das zeigt die geringe Prozessquote BU ganz eindeutig. -

Was ist eine Berufsunfähigkeitszusatzversicherung?

Eine Berufsunfähigkeitszusatzversicherung (BUZ) ist eine BU kombiniert mit einer Vorsorgeversicherung, z.B. mit einer Risikolebensversicherung oder Kapitallebensversicherung. Diese Kombinationen sind in aller Regel teurer, als wenn du die Komponenten einzeln versichern würdest; zudem bergen sie auch einige Nachteile. Daher mein Tipp: Schließ lieber eine selbstständige BU Versicherung ab!